Déjà-vu aus den 70ern? Warum die nächste Inflationswelle kommt und Gold Ihr Schutzschild ist

Autor: Sebastian Nagel, CFA

Lesezeit: 7 Minuten

Das Wichtigste

Die aktuelle wirtschaftliche Lage zeigt starke Parallelen zur Stagflation der 1970er-Jahre – inklusive Angebotsschocks, lockerer Geldpolitik und steigender Inflation.

Zentralbanken sitzen heute in der Schuldenfalle: Sie können die Zinsen nicht stark anheben, ohne Staaten und Märkte zu gefährden.

Eine zweite Inflationswelle ist wahrscheinlich – nicht trotz, sondern wegen bevorstehender Zinssenkungen.

Gold war der große Gewinner der 70er-Stagflation mit einem Preisanstieg von über 2.300 % – und könnte diese Rolle erneut einnehmen.

Für Anleger bedeutet das: Gold ist keine Option, sondern ein Muss für den krisenfesten Vermögenserhalt.

Droht uns ein Inflations-Déjà-vu der 70er Jahre?

Die Inflationsraten sind zuletzt gesunken, und viele Politiker und Zentralbanker verkünden vorschnell das Ende der Krise. Doch für Anleger, die aus der Geschichte lernen, wirkt diese Situation wie ein Déjà-vu. Die Parallelen zur Stagflation der 1970er Jahre sind unübersehbar und deuten darauf hin, dass die wahre Herausforderung erst noch bevorstehen könnte. Eine Tiefenanalyse zeigt, warum Gold in einem solchen Umfeld zum wichtigsten Baustein Ihres Portfolios wird.

Die Anatomie der 1970er Jahre: Eine Lektion in Stagflation

Faktoren die die Teuerungsrate antrieben

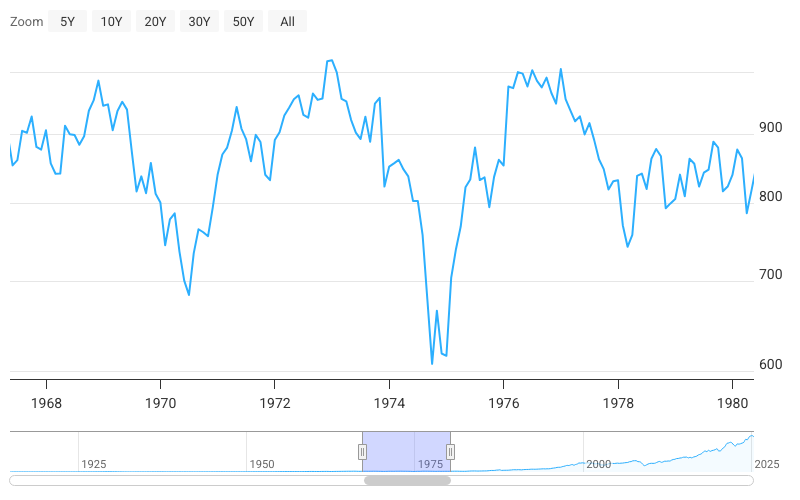

Die 1970er waren ein verlorenes Jahrzehnt für Aktien- und Anleihenanleger. Sie waren geprägt von "Stagflation" – einer toxischen Mischung aus stagnierender Wirtschaft (hohe Arbeitslosigkeit, niedriges Wachstum) und hoher Inflation. Auslöser waren damals externe Angebotsschocks (Ölpreiskrisen 1973 und 1979) in Kombination mit einer expansiven Geldpolitik, die bereits Jahre zuvor begonnen hatte, um den Vietnamkrieg zu finanzieren und soziale Programme auszuweiten. Die Aufhebung der Goldbindung des Dollars 1971 entfernte die letzte Bremse für die Geldvermehrung und goss Öl ins Feuer. Die Notenbanken reagierten zu zögerlich, senkten die Zinsen bei ersten Anzeichen einer Rezession zu früh und lösten damit eine zweite, noch stärkere Inflationswelle aus.

Entwicklung des Dow Jones Industrial Index in den 1970er.

Quelle: macrotrends.net

Die Entwicklung des Goldpreises in den 1970er hingegen war äußerst positiv.

Quelle: macrotrends.net

Die verblüffenden Parallelen zu heute

Betrachten wir unsere aktuelle Situation:

Angebotsschocks: Anstelle der Ölkrise hatten wir die globalen Lieferkettenprobleme durch die COVID-19-Pandemie und die Energiepreisschocks infolge des Ukraine-Krieges. Die Wirkung ist dieselbe: Eine Verknappung des Angebots treibt die Preise.

Expensive Geldpolitik: Jahrzehntelange Niedrigzinsen und massive Anleihekaufprogramme ("Quantitative Easing") haben die Geldmenge auf ein historisches Niveau aufgebläht, lange bevor die Inflation sichtbar wurde.

Die Schuldenfalle: Der entscheidende und gefährlichste Unterschied zu den 1970ern ist die heutige, weit höhere Staatsverschuldung. Damals konnte der US-Notenbankchef Paul Volcker die Zinsen Anfang der 80er auf fast 20 % anheben, um die Inflation zu brechen. Heute wäre ein solcher Schritt undenkbar. Er würde die größten Volkswirtschaften der Welt sofort in die Insolvenz treiben.

Vergleich der Inflation in den 1970ern und heute. Steht uns eine zweite Welle bevor? Quelle: SOLIT GmbH

Die Notenbanken sind gefangen. Sie müssen die Zinsen senken, um die Staaten und die Wirtschaft vor dem Kollaps zu bewahren, auch wenn die Inflation noch nicht besiegt ist. Diese Zinssenkungen werden nicht wegen einer besseren Aussicht, sondern wegen der schlechten wirtschaftlichen Lage und der hohen Staatsschulden erfolgen. Dies ist das klassische Rezept für eine zweite, hartnäckige Inflationswelle.

Edelmetalle beim LBMA zertifizierten Händler erwerben.

Exklusiver Vorteil: Bis zu 30 % Aufgeld sparen!

Code “MenNiq”

Gold: Der unbestrittene Gewinner der 1970er

Wie Gold Ihr Vermögen in Krisenzeiten bewahrt

Wie hat sich Gold in diesem historischen Umfeld geschlagen? Phänomenal. Zwischen 1971 und 1980 explodierte der Goldpreis von 35 Dollar auf zeitweise über 850 Dollar pro Unze – ein Anstieg von über 2.300 %. Es war die mit Abstand beste Anlageklasse des Jahrzehnts, während der Aktienmarkt real (inflationsbereinigt) massiv an Wert verlor. Gold bewies seine ultimative Stärke als Schutz vor Stagflation und als sicherer Hafen in Zeiten des Vertrauensverlustes in die Politik und das Papiergeldsystem.

Bild: Michael Steinberg

Ihre Strategie für das kommende Jahrzehnt

Die Geschichte wiederholt sich nicht eins zu eins, aber sie reimt sich. Die strukturellen Ähnlichkeiten zu den 1970ern sind zu groß, um sie zu ignorieren. Für Ihr Portfolio bedeutet das:

Reduzieren Sie die Abhängigkeit von Anleihen

In einem Umfeld negativer Realzinsen sind festverzinsliche Wertpapiere die größten Verlierer.

Seien Sie bei Aktien selektiv

Nur Unternehmen mit Preissetzungsmacht und geringer Verschuldung können eine Stagflation gut überstehen.

Verankern Sie Ihr Portfolio in Gold

Physisches Gold ist kein spekulatives "Extra", sondern der fundamentale Kern einer jeden krisenfesten Anlagestrategie für das kommende Jahrzehnt. Es schützt vor Inflation, Währungsabwertung und geopolitischen Verwerfungen.

Das könnte Sie auch interessieren

Fazit

Wir stehen möglicherweise am Beginn eines Jahrzehnts, das den 1970er Jahren wirtschaftlich sehr ähnlich sein wird. Die Lehren aus der Geschichte sind eindeutig: In solchen Zeiten ist Gold nicht nur eine Option, sondern eine Notwendigkeit für den ernsthaften Vermögenserhalt.

Hinweis:

Dies ist eine (Werbe)information und stellt keine Anlageberatung dar. Alle Informationen sind genereller Natur. Nutzen Sie unbedingt fachgerechte Beratung. Eine Veranlagung in Finanzinstrumente und andere Sachanlagen birgt Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für die Zukunft. Steuerliche Aspekte hängen stark von individuellen Verhältnissen ab.