Silber, Platin & Palladium als Alternative

Autor: Sebastian Nagel, CFA

Lesezeit: 6 Minuten

Warum Edelmetalle als Alternative zu Gold?

Gold wird oft als sicherer Hafen betrachtet, doch auch andere Edelmetalle bieten attraktive Möglichkeiten zur Vermögenssicherung. Silber, Platin und Palladium besitzen eigene Vorteile, die sie für Anleger interessant machen – sei es durch ihre industrielle Nachfrage, steuerliche Vorteile oder ihre historische Wertentwicklung.

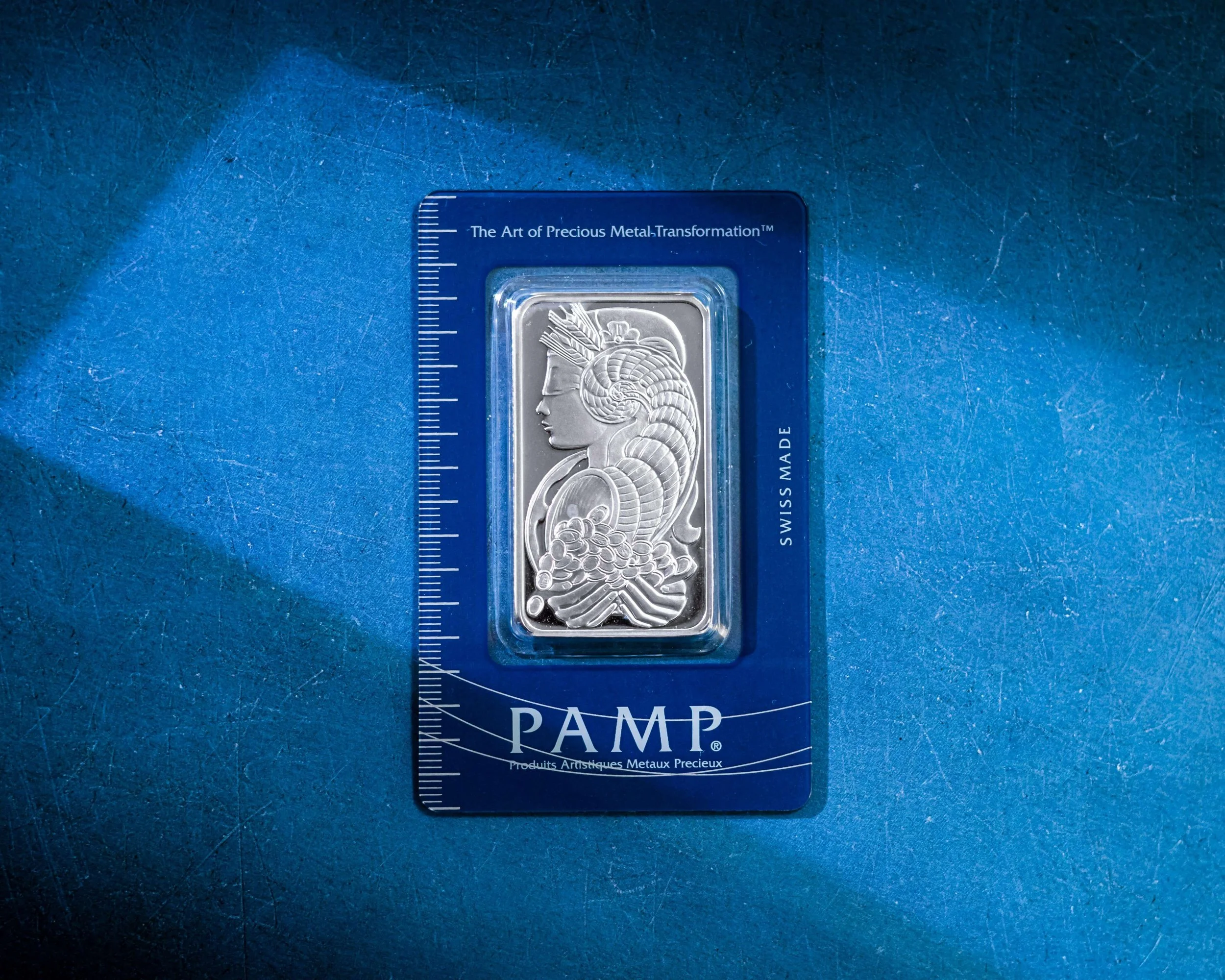

Foto: zlataky cz

Silber: Das unterschätzte Edelmetall

Silber ist nicht nur ein Edelmetall, sondern auch ein begehrtes Industriemetall. Besonders in der Elektronik, Medizintechnik und Solarenergie ist Silber unverzichtbar. Durch diese doppelte Nachfrage ist Silber anfälliger für Preisschwankungen als Gold, bietet aber auch ein höheres Wachstumspotenzial in Bullenmärkten.

Silber eignet sich als Ergänzung zur Vermögenssicherung, insbesondere für kleinere Budgets und zur Diversifikation. Es bietet Inflationsschutz, Werterhalt und eine hohe industrielle Nachfrage. Demgegenüber stehen Nachteile wie höhere Preisschwankungen, Lager- und Steuerprobleme außerhalb des Zollfreilagers. Für einen umfassenden Vermögensschutz wird empfohlen, Silber nicht als alleinige Anlageform zu nutzen, sondern als Beimischung zu einem diversifizierten Portfolio.

Vorteile von Silber als Vermögensschutz

Werterhalt und Inflationsschutz

Silber gilt als Sachwert und behält auch in Krisenzeiten einen inneren Wert, unabhängig von Währungen oder staatlichen Eingriffen. Es wird häufig als „Fluchtwährung“ betrachtet, da es seinen Wert auch bei Inflation oder Währungsverlust nicht komplett verliert.

Hohe industrielle Nachfrage

Silber wird in zahlreichen Branchen (Solar, Elektronik, Medizin) verbraucht und ist daher nicht nur ein Anlage-, sondern auch ein Industriemetall. Die stetige industrielle Nachfrage kann langfristig für Wertstabilität und -steigerung sorgen.

Steuerliche Vorteile

Silber unterliegt in Österreich der Mehrwertsteuer (20 %). Ein Kauf über Zollfreilager kann jedoch steuerliche Vorteile bringen, da dort Silber ohne Mehrwertsteuer gehandelt wird.

Diversifikation

Als Ergänzung zu anderen Anlageformen wie Aktien, Immobilien oder Gold trägt Silber zur Risikostreuung im Portfolio bei.

Flexible Sicherheit in der Krise

Silber in Form von Barren oder Münzen bietet einen greifbaren Vermögenswert, der unabhängig von Banken und Finanzsystemen ist. Silbermünzen und kleine Barren ermöglichen eine leichtere Teilveräußerung im Krisenfall.

Jetzt bei SOLIT GmnH, einem LBMA zertifizierten Händler, mit 30% Rabatt auf das Aufgeld Edelmetalle sicher kaufen.

SOLIT GmbH

Nachteile von Silber als Investment

Höhere Volatilität als Gold

Der Silberpreis schwankt historisch deutlich stärker als der von Gold oder breit gestreuten Aktienportfolios. Dies erhöht das Risiko kurzfristiger Wertverluste und macht Silber spekulativer.

Mehr Platzbedarf im Lager

Für den gleichen Anlagebetrag benötigt man bei Silber deutlich mehr Platz und das Gewicht ist wesentlich höher als bei Gold. Die sichere Verwahrung ist aufwendiger und mit zusätzlichen Kosten verbunden.

Umsatzsteuerpflicht außerhalb des Zollfreilagers

Im Gegensatz zu Gold unterliegt Silber beim Kauf der Mehrwertsteuer, sofern es nicht im Zollfreilager erworben wird.

Pflegeaufwand

Silber kann anlaufen oder sich verfärben, was einen gewissen Pflegeaufwand mit sich bringt, insbesondere bei Münzen.

Platin: Selten und wertvoll

Platin ist seltener als Gold und Silber und wird vor allem in der Automobil- und Schmuckindustrie genutzt. Durch regulatorische Änderungen (z. B. in der Dieseltechnologie) schwankt der Platinpreis stärker als der von Gold.

Platin bietet als Vermögensschutz interessante Chancen durch seine Seltenheit, industrielle Bedeutung und Diversifikationsmöglichkeiten. Gleichzeitig ist es aber deutlich volatiler und stärker von der wirtschaftlichen Entwicklung abhängig als andere Edelmetalle. Für risikobewusste Anleger kann Platin eine sinnvolle Portfolioergänzung sein, sollte aber nicht als alleiniger Vermögensschutz dienen.

Vorteile von Platin als Investment

Langfristige Knappheit

Platin ist seltener als Gold und Silber, was es grundsätzlich zu einem attraktiven Sachwert macht. Die begrenzte Verfügbarkeit kann langfristig wertstabilisierend wirken.

Hohe industrielle Nachfrage

Platin wird in vielen Zukunftstechnologien (z. B. Brennstoffzellen, Mikrochips, Katalysatoren) verwendet. Diese breite industrielle Nutzung sorgt für eine stabile Grundnachfrage und eröffnet Chancen auf Wertsteigerung, insbesondere wenn neue Technologien wachsen.

Diversifikation

Platin eignet sich zur Beimischung im Portfolio und trägt zur Risikostreuung bei, da es sich in seiner Preisentwicklung oft anders verhält als Gold oder Silber.

Steuerliche Vorteile bei richtiger Lagerung

Platin kann beim Kauf über ein Zollfreilager mehrwertsteuerfrei erworben werden. Nach einer Haltefrist von einem Jahr ist der Gewinn steuerfrei.

Foto: Merwak

Nachteile von Platin als Vermögensschutz

Starke Abhängigkeit von der Industrie

Der Platinpreis ist eng an die konjunkturelle Entwicklung und die industrielle Nachfrage (vor allem Automobilindustrie) gekoppelt. In Krisenzeiten kann der Preis daher stark fallen, während Gold typischerweise als Krisenwährung gefragt ist.

Konzentration der Förderung

Rund 70–80 % der Platinförderung stammen aus Südafrika. Politische oder wirtschaftliche Turbulenzen dort können das Angebot und damit den Preis stark beeinflussen.

Weniger etablierte Krisenwährung

Platin wird weniger als klassischer Vermögensschutz oder Krisenwährung wahrgenommen als Gold oder sogar Silber. In Extremsituationen könnte die Akzeptanz als Tauschmittel eingeschränkt sein.

Umsatzsteuerpflicht außerhalb des Zollfreilagers

Beim physischen Kauf fällt auf Platinprodukte – im Gegensatz zu Gold – Mehrwertsteuer an (Ausnahme: Lagerung im Zollfreilager).

Begrenzte Auswahl an Münzen

Die Auswahl an Platinmünzen und -barren ist deutlich geringer als bei Gold und Silber, was die Flexibilität beim Kauf und Verkauf einschränken kann.

Palladium: Das unterschätzte Edelmetall

Palladium hat in den letzten Jahren eine beispiellose Preisrallye erlebt, da es in der Automobilindustrie als Katalysatormaterial für Benzinfahrzeuge unverzichtbar ist. Die Nachfrage bleibt hoch, während das Angebot begrenzt ist.

Palladium bietet als Vermögensschutz Chancen auf Wertsteigerung durch Knappheit und industrielle Nachfrage sowie Inflationsschutz und Diversifikation. Dem stehen jedoch Abhängigkeit von der Industrie und politische Unsicherheiten in den Förderländern gegenüber. Palladium eignet sich vor allem als spekulative Beimischung in ein breit diversifiziertes Portfolio, sollte aber nicht als alleinige Absicherung des Vermögens dienen.

Foto: zlataky cz

Vorteile von Palladium als Vermögensschutz

Begrenztes Angebot und hohe Nachfrage

Palladium ist ein sehr seltenes Edelmetall, dessen Nachfrage – insbesondere aus der Automobilindustrie für Katalysatoren – das Angebot seit Jahren übersteigt. Diese Knappheit kann zu langfristigen Wertsteigerungen führen.

Absicherung gegen Inflation

Wie andere Edelmetalle bietet Palladium einen Schutz vor Inflation und Währungsabwertung, da es einen inneren Sachwert besitzt und nicht beliebig vermehrbar ist.

Diversifikation

Palladium weist eine geringe Korrelation zu traditionellen Anlageklassen wie Aktien oder Anleihen auf und eignet sich daher gut zur Streuung des Portfoliorisikos.

Industrielle Bedeutung

Die starke industrielle Nachfrage, vor allem aus der Automobil- und Elektronikbranche, sorgt für eine stabile Grundnachfrage und kann den Preis stützen.

Steuerliche Vorteile bei richtiger Lagerung

Bei Aufbewahrung im Zollfreilager kann Palladium mehrwertsteuerfrei erworben werden. Nach einer Haltefrist von einem Jahr ist der Verkauf in Deutschland abgeltungsteuerfrei.

Nachteile von Palladium als Vermögensschutz

Starke Abhängigkeit von der Industrie

Der Wert von Palladium hängt maßgeblich von der Nachfrage der Automobilindustrie ab. Technologische Veränderungen (z. B. Umstieg auf Elektroautos oder alternative Katalysatortechnologien) können die Nachfrage und damit den Preis stark beeinflussen.

Konzentration der Förderung

Die Förderung von Palladium ist auf wenige Länder (vor allem Russland und Südafrika) konzentriert. Politische oder wirtschaftliche Krisen in diesen Regionen können das Angebot und damit den Preis erheblich beeinflussen.

Umsatzsteuerpflicht

Beim physischen Kauf fällt auf Palladium – anders als bei Gold – die volle Mehrwertsteuer an (außer bei Lagerung im Zollfreilager).

Geringere Akzeptanz als Krisenwährung

Im Vergleich zu Gold und Silber ist Palladium als klassisches Krisenmetall weniger etabliert und wird seltener als Tausch- oder Fluchtwährung genutzt.

Begrenzte Produktvielfalt

Die Auswahl an Anlagemünzen und -barren ist bei Palladium geringer als bei Gold oder Silber, was die Flexibilität beim Kauf und Verkauf einschränken kann.

Das könnte Sie auch interessieren

Diversifikation ist entscheidend

Silber, Platin und Palladium sind wertvolle Ergänzungen zu einem Edelmetall-Portfolio. Sie bieten Potenzial durch industrielle Nachfrage und steuerliche Vorteile, bergen aber auch höhere Volatilität. Eine strategische Mischung dieser Metalle kann dabei helfen, Chancen zu nutzen und Risiken zu minimieren.

Tipp: Wer steuerliche Vorteile nutzen möchte, kann Silber, Platin und Palladium in einem Zollfreilager lagern.

Über den Autor Sebastian Nagel, CFA

Als staatlich geprüfter Vermögensberater und CFA® Chartholder mit langjähriger Erfahrung als Rohstoffhändler biete ich Ihnen bei Edelmetallpro.at fundierte Beratung und Expertise im Bereich der Edelmetallinvestitionen. Es ist mir ein persönliches Anliegen, Sie dabei zu unterstützen, Ihr Vermögen auch in turbulenten Zeiten sicher und nachhaltig abzusichern.

Quellen:

Tozman & Lenz: Edelmetalle als Investment – Gold, Silber, Platin und Palladium im Vergleich

Hinweis:

Dies ist eine (Werbe)information und stellt keine Anlageberatung dar. Alle Informationen sind genereller Natur. Nutzen Sie unbedingt fachgerechte Beratung. Eine Veranlagung in Finanzinstrumente und andere Sachanlagen birgt Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für die Zukunft. Steuerliche Aspekte hängen stark von individuellen Verhältnissen ab.